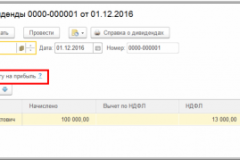

Мы продолжаем нашу , в которой регулярно рассказываем об интересных «фишках», появившихся в программе. Если сведения по доходам от операций с ценными бумагами и выплат по ним в виде купонов, дивидендов по акциям российских организаций были включены лицами, признаваемыми налоговыми агентами по ст. 226.1 НК РФ, в декларацию по налогу на прибыль, то отдельно включать их в отчетность по форме 2-НДФЛ для представления в ИФНС не нужно. Физическим лицам по их заявлению выдается справка по форме 2-НДФЛ, в которую должны входить все доходы, в том числе по ценным бумагам и дивидендам (письмо ФНC от 02.02.2015 № БС-4-11/1443@). В программе «1С:Зарплата и управление персоналом 8» ред.3 флаг Включать в декларацию по налогу на прибыль (рис.1) определяет, будут ли отражены дивиденды в справке 2-НДФЛ для представления в ИФНС. Если флаг установлен, то дивиденды, включенные в декларацию по налогу на прибыль, не будут отражаться в справке 2-НДФЛ для представления в ИФНС. Если флаг не установлен, то сумма дивидендов включается в справку 2-НДФЛ для представления в ИФНС. В справку 2-НДФЛ, выдаваемую сотрудникам, доход в виде дивидендов включается в любом случае.

Рис.1 Другие материалы этой серии можно найти по тэгу http://buh.ru/search/?tag%5b%5d=%D1%81%D0%B5%D0%BA%D1%80%D0%B5%D1%82%D1%8B 1%D0%A1:%D0%97%D0%A3%D0%9F. Или просто следите за нашими новостями!

|