фото: Михаил Ковалев

Как сообщил Илья Выдумкин, руководитель направления аналитики складской недвижимости, Jones Lang LaSalle, Россия и СНГ, за 3-й квартал 2012 года объем ввода складских площадей в московском регионе составил 299 559 кв. м, что более чем в 2,5 раза превышает показатель аналогичного периода 2011 года (111 910 кв. м). Всего за 9 месяцев 2012 года было введено 468 000 кв. м, рост на 70% по сравнению с прошлым годом. Наиболее значимые проекты: «MLP Подольск», фаза 2, и «Внуково Логистика». Среди крупных объектов, вышедших на рынок этим летом, стоит выделить индустриальный парк «Южные Врата», фаза 2, площадью 51 тыс. кв. м и первый корпус Дмитровского логопарка площадью 58 тыс. кв. м. «В третьем квартале объем ввода новых площадей возвращается на докризисный уровень. В то же время девелоперы предлагают все больше новых площадок под потенциальное строительство: общий объем проектов, заявленных на 2013-2014 годы, составляет 2,3-2,5 млн кв. м. Следует учесть, что далеко не все из них будут реализованы в ближайшие годы. Девелоперы сейчас достаточно осторожны и начинают активное строительство лишь при наличии нескольких потенциальных арендаторов», отметил Выдумкин. Ставки аренды на складские помещения класса А в московском регионе продолжают находиться на уровне $135 за 1 кв. м в год, а на помещения класса В — на уровне $120 за 1 кв. м в год, сообщил директор департамента складской и индустриальной недвижимости компании Colliers International Владислав Рябов. Добавим, что в строящихся проектах арендаторы вправе рассчитывать на скидку в $5-10 за «квадрат». «Основной спрос на инвестиционном рынке формируют российские торговые, производственные и логистические компании, которые предпочитают сделки по предварительно заключенным договорам», — говорит аналитик Cushman & Wakefield Александр Кунцевич. Он напомнил, что по основным параметрам (строительный цикл, арендные ставки, сроки договоров аренды, арендуемые площади, доходность) складской сектор является уникальным и привлекателен только для профессиональных инвесторов, хорошо ориентирующихся на рынке, а это преимущественно российские инвесторы. Иностранных игроков мало, главным образом это Hines и Raven.

Но именно иностранцы доминируют на рынке. В качестве примера можно привести британскую компанию Raven Russia, которая за $215 млн купила логопарк «Пушкино». Летом англичане также приобрели складской комплекс класса А «Шолохово». Эти площади уже сданы в аренду российской торговой сети и швейцарскому логистическому оператору Kuehne+Nagel. Сумма сделки составила $50 млн. «Сегодня для логистических компаний выгоднее арендовать склады в Москве и Подмосковье. Покупка складов — удовольствие дорогое», — пояснил гендиректор STS Asia Рустам Юлдашев. «Если раньше многие объекты строились „под клиента“, то теперь предложение спекулятивных складских объектов увеличивается», — добавил Александр Кунцевич. Разумеется, активность инвесторов и девелоперов на складском рынке Подмосковья влияет на стоимость земли. Особенно популярны участки, расположенные на западе и севере области: с начала этого года они подорожали на треть. Это не стало неожиданностью для экспертов. Оживление спроса они зафиксировали еще в 2011 году. В текущем году было совершено ряд крупных сделок, что и стимулировало осенью скачок цен. Постарались девелоперы, реализующие объекты складской недвижимости. Так, PNK Group приобрела 140 га на Рогачевском шоссе, Raven Russia — 38 га на Новорижском шоссе, «Бати Лосино» (FM Logistic) — 26 га на Дмитровском шоссе. «Наиболее дорогие участки расположены на Ленинградском, Новорижском, Минском шоссе — от $800 тыс. до $3 млн за 1 га. Минимальные цены были зафиксированы на участки, расположенные на восточном направлении (Щелковское и Горьковское шоссе) — от $350 тыс. до $800 тыс. за 1 га», — сообщил замдиректора департамента Knight Frank Владислав Нигматулин. По его мнению, в ближайшем будущем быстрее всего будут дорожать земельные участки на западе и севере Подмосковья. Как считает гендиректор STS Asia Рустам Юлдашев, присоединение России к ВТО пошло на пользу российскому рынку логистики. Товарооборот увеличивается, соответственно, растет потребность в качественных логистических услугах. Однако, по его мнению, не стоит ожидать падения тарифов на логистические услуги. «Аппетиты монополий на топливном, энергетическом, железнодорожном рынках постоянно растут. Монополии, как голодные звери, все время хотят кушать, а свои расходы, используя лоббистские возможности, перекладывают на плечи рядового потребителя. Если бы они научились экономить, эффективно управлять бизнесом, а также была реальная конкуренция, то цены на аренду складов, тарифы на перевозки снижались бы», — подчеркнул Юлдашев.

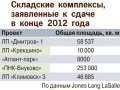

Не ожидает понижения тарифов и скорости растаможки грузов и Александр Кунцевич: «Сильного снижения или роста ставок аренды ожидать не приходится. Текущая цена оптимальна как для девелопера, так и для арендатора. Вступление в ВТО либерализует международную торговлю и упрощает решение возникающих торговых конфликтов. Это облегчит жизнь международным ритейлерам и станет дополнительным аргументом в пользу выхода на российский рынок и увеличит спрос со стороны ритейлеров, логистов, дистрибуторов». Директор программы индустриально-складской недвижимости RDI Дмитрий Новожилов предсказывает уход с рынка складской и индустриальной недвижимости игроков, не уделявших внимания модернизации и повышению качества строительства. «Ряд складов и индустриальных парков после вступления РФ в ВТО морально устареют и опустятся в более низкий ценовой сегмент», — уверен специалист. Член совета директоров УК «Руста» Вадим Никифоров обратил внимание на изменение приоритетов участников рынка логистики: «Клиент сегодня хочет получить разные услуги одним пакетом и по более выгодной цене. В результате многие транспортные компании активно развивают складскую инфраструктуру, покупают подвижной состав, чтобы завтра предлагать автомашины клиентам напрямую, минуя экспедитора. Естественно, такие услуги будут стоить дешевле. Соответственно, экспедиторы, чтобы выжить, покупают лицензию таможенного брокера». Петр Зарицкий из Jones Lang LaSalle считает, что развитие рынка во многом будет зависеть от того, начнут девелоперы строить складские комплексы без конкретных запросов или займут выжидательную позицию. В первом случае доля вакантных площадей в 2013 году может значительно увеличиться, а ставки упасть. Во втором случае, более вероятном, на его взгляд, ставки снизятся незначительно (на 3–5%), а доля вакантных площадей не превысит 5%. Влияние на эти процессы окажет и внешнеэкономическая конъюнктура. До конца года на рынок выйдет ряд крупных проектов (см. таблицу). Общий ввод складских площадей в Московском регионе за 2012 год прогнозируется на уровне 780 000–800 000 кв. м, что почти в два раза больше, чем в предыдущем году. «В 2013 году, по заявлениям девелоперов, может быть построено 1,4 млн. кв. м складских площадей, что почти в два раза больше этого года. Но скорее всего в долгосрочном периоде эта тенденция не сильно повлияет на рынок. Ведь большинство сделок аренды заключается на этапе строительства», — заключил Александр Кунцевич. |